La solvencia de sus clientes en tiempo real

Acceda a un análisis exhaustivo del comportamiento financiero de sus clientes para tomar la decisión correcta.

Credit Insights se basa en una infraestructura tecnológica robusta y en un conjunto de algoritmos propietarios que constituyen el núcleo de nuestro enfoque:

- Un motor de agrupación automática de datos bancarios, capaz de identificar ingresos y gastos recurrentes a partir de transacciones en bruto.

- Un motor de procesamiento de lenguaje natural (NLP), que clasifica las operaciones con precisión y ayuda a detectar señales de riesgo sutiles.

Esta base analítica nos permite ofrecer una visión detallada, fiable y en tiempo real de la situación financiera de los solicitantes de crédito, facilitando una toma de decisiones rápida, automatizada y responsable.

vous adressez-vous ?

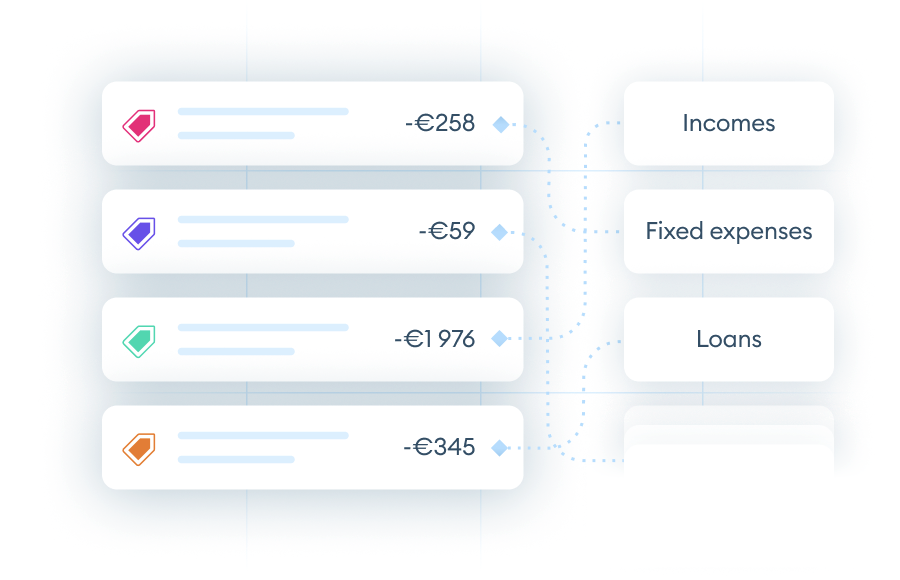

Credit Insights analiza los datos de Open Banking y clasifica automáticamente los ingresos y gastos en más de 90 categorías diseñadas específicamente para la evaluación de crédito de particulares.

Esta categorización de alta precisión ofrece una visión fiel de la situación financiera de un solicitante de crédito: gastos fijos, ingresos recurrentes, suscripciones, cuotas de préstamos y más.

Es el primer paso para construir un perfil financiero claro, fiable y accionable para sus procesos de toma de decisiones.

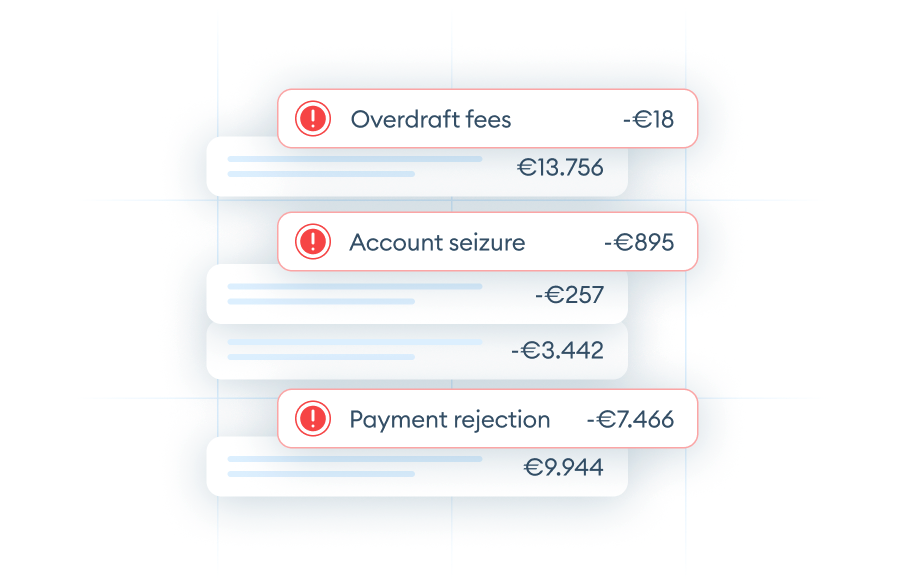

Credit Insights identifica al instante señales sutiles de riesgo financiero a partir de las transacciones bancarias: incidentes de pago, embargos de cuenta, comisiones por descubierto, excesos de sobregiro autorizado, anticipos de salario y más.

Estos indicadores clave enriquecen considerablemente la visión del riesgo del cliente, y van mucho más allá de la información derivada de los datos sociodemográficos.

Esto le permite ganar en precisión analítica y mejorar su capacidad de anticipación en la toma de decisiones de crédito.

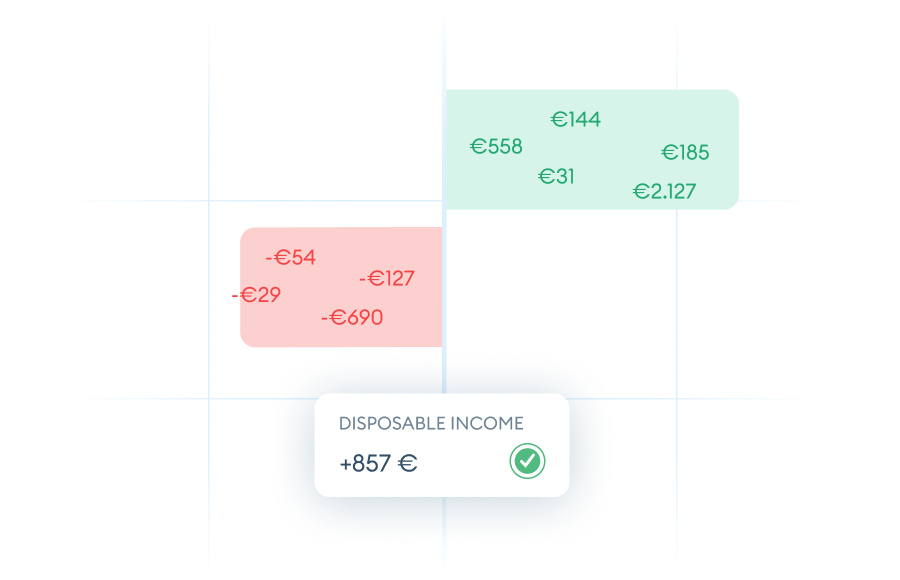

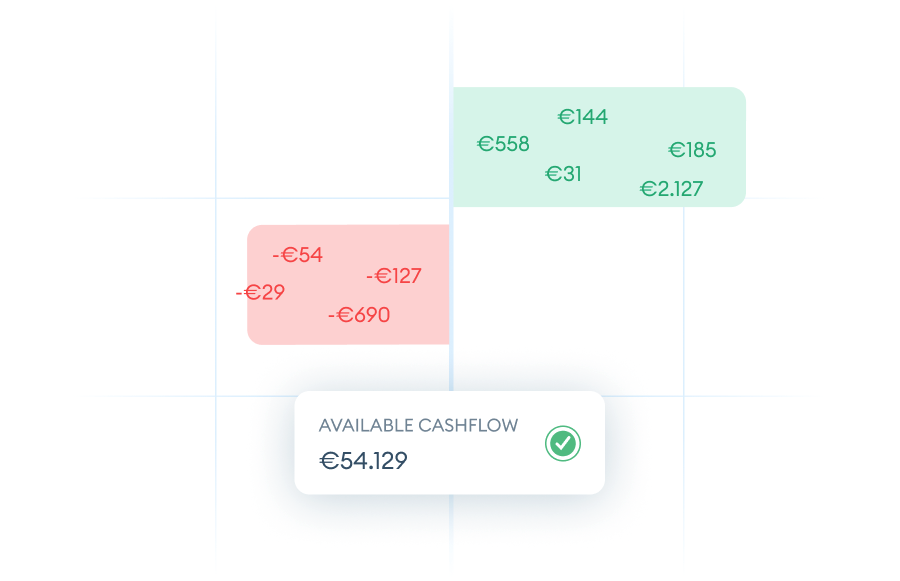

Más allá del historial de transacciones, Credit Insights calcula automáticamente el ingreso disponible a partir de los datos bancarios.

Esta información le permite determinar la capacidad real de reembolso del solicitante, teniendo en cuenta sus gastos corrientes y compromisos financieros. Es una palanca clave para adaptar sus ofertas de crédito de manera personalizada y responsable.

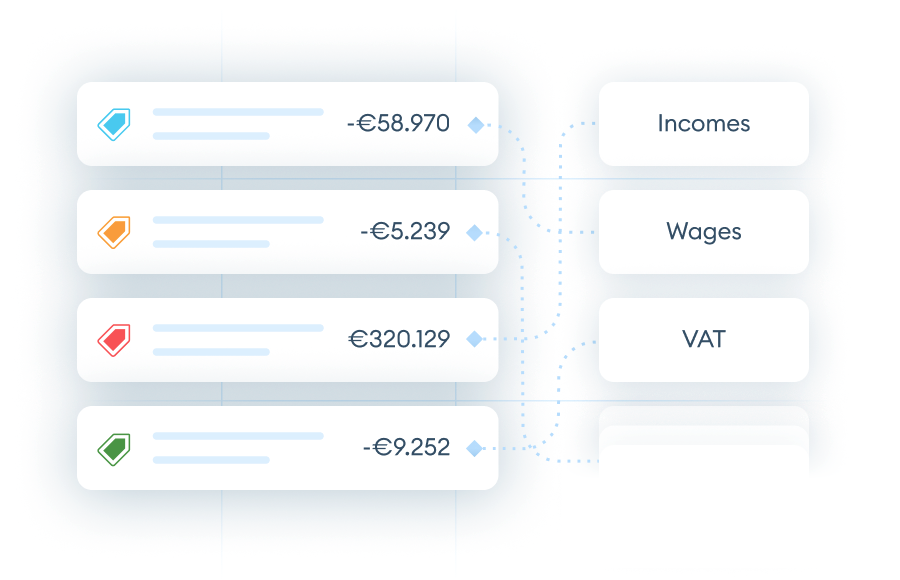

Credit Insights for Businesses ofrece una categorización específica de las transacciones bancarias empresariales, con más de 25 categorías adaptadas a autónomos y pequeñas empresas.

Gracias a avanzados algoritmos de agrupación y clasificación de datos, cada transacción se categoriza automáticamente (ingresos, cotizaciones sociales, salarios, impuestos, IVA, etc.), lo que permite reconstruir una verdadera instantánea del estado de resultados utilizando únicamente los datos bancarios, una fuente de información perfectamente actualizada a diferencia de los documentos contables tradicionales.

Además, Credit Insights for Businesses identifica automáticamente indicadores de riesgo financiero (incidentes de pago, embargos de cuenta, comisiones por descubierto, excesos de sobregiro autorizado, anticipos de salario, etc.), ofreciendo una visión enriquecida y en tiempo real de la salud financiera de la empresa, muy por encima de los indicadores disponibles en los registros tradicionales.

Credit Insights calcula automáticamente una amplia gama de indicadores financieros a partir de los datos bancarios de la empresa, ofreciendo una visión clara y accionable de su situación financiera: análisis de ingresos y gastos, medición de flujo de caja y capacidad de reembolso, seguimiento de los comportamientos de pago, entre otros.El objetivo es proporcionar a los equipos de crédito información fiable y granular para afinar sus decisiones, reducir el riesgo y acelerar el proceso de concesión de crédito.

Ingresos

Salario, pensión, ingresos por alquiler...

Gastos fijos

nergía, telecomunicaciones, suscripciones diversas...

Vivienda

Hipoteca, alquiler...

Préstamos

Préstamos al consumo, leasing de automóviles, BNPL..

Asignaciones

Asignaciones familiares, asignación para vivienda...

Familia

Gastos de cuidado infantil, pensión alimenticia pagada o recibida...

Transferencias entre cuentas

Comisiones bancarias e incidentes

Pagos rechazados, comisiones por demora, comisiones por intervención, etc.

Ingresos por actividades

Gastos fijos

Alquiler, gastos mensuales, OPEX...

Salarios

Financiación

Préstamos, inversiones, anticipos sobre cuentas corrientes de accionistas

Cotizaciones a la seguridad social

Deducciones sociales

Impuestos y derechos

IVA, impuesto de sociedades

Transferencias entre cuentas

Mutuas de seguros y fondos de previsión

Comisiones bancarias e incidentes

Descubiertos, rechazos de pago, embargos, etc.

del riesgo de crédito

¿Tiene alguna pregunta sobre Credit Insights?

Consulte nuestras FAQ o póngase en contacto con nosotros para obtener más información.

¿Qué es Credit Insights?

Credit Insights es un producto que clasifica las transacciones y contiene una lista de indicadores que puede utilizar en su motor de decisiones crediticias. Más detalles en nuestra documentación

¿Con qué rapidez está disponible un análisis de cuenta?

El tiempo de análisis depende del número de cuentas y transacciones. En la gran mayoría de los casos, nuestros análisis están listos en cuestión de segundos.

¿Cuántas pruebas puedo realizar?

Nuestro plan gratuito le permite realizar 100 llamadas API al mes. Una vez que su producto esté en producción, podemos aumentar la cuota mensual de llamadas en función de sus necesidades.

¿Cómo puedo obtener mi clave API?

La clave API está disponible en nuestra consola. Seleccione el proyecto de su elección y haga clic en Credenciales de API. Allí encontrarás el client_secret y el client_id para realizar tus llamadas a la API.

Publicaciones

¿Un proyecto? ¿Una pregunta?

¿Quiere cambiar su manera de tomar decisiones de crédito? ¡Hablemos!