La solvabilité de vos clients en temps réel

Accédez à une analyse exhaustive du comportement financier de vos clients pour prendre la bonne décision.

Credit Insights s’appuie sur une stack technologique robuste et une suite d’algorithmes propriétaires qui font la force de notre approche :

- Un moteur de regroupement automatique des données bancaires (clustering), capable d’identifier les revenus et les dépenses récurrents à partir des transactions brutes.

- Un moteur de traitement du langage naturel (NLP), qui classe précisément les opérations et aide à détecter les signaux faibles de risque.

Ce socle analytique nous permet de proposer une lecture fine, fiable et en temps réel de la situation financière des candidats au crédit pour une prise de décision rapide, automatisée et responsable.

vous adressez-vous ?

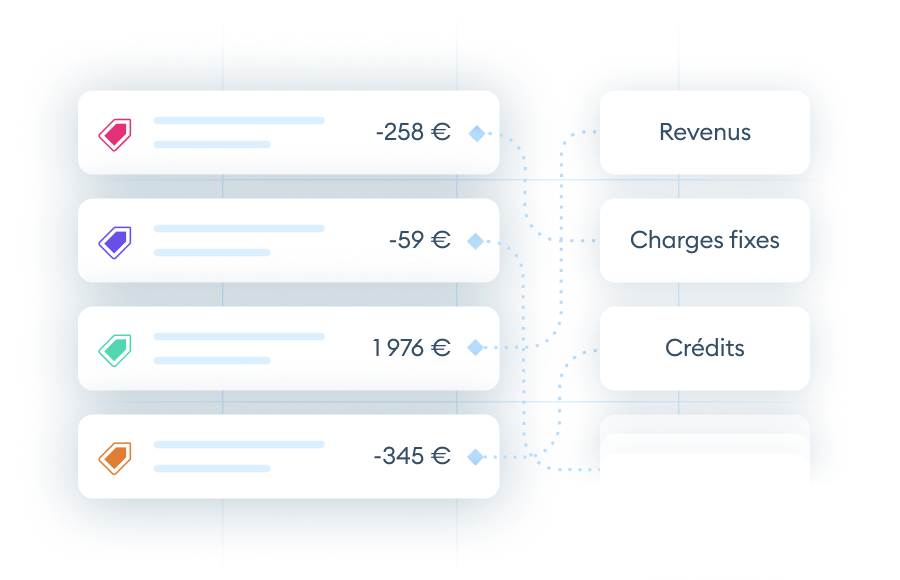

Credit Insights analyse les données issues de l’Open Banking et classe automatiquement les revenus et les dépenses en plus de 90 catégories spécifiquement pensées pour l’analyse de solvabilité des particuliers.

Cette catégorisation ultra-précise permet de reconstituer une vue fidèle de la situation budgétaire d’un candidat au crédit : charges fixes, revenus récurrents, abonnements, mensualités de crédit, etc.

C’est la première étape pour établir un profil financier clair, fiable, et exploitable dans vos processus de décision.

Credit Insights identifie instantanément les signaux faibles de risque financier à partir des flux bancaires : incidents de paiement, saisies sur compte, commissions d’intervention, dépassements autorisés, avances sur salaire, etc.

Ces indicateurs clés enrichissent considérablement la vision du risque client, bien au-delà des informations issues des données socio-démographiques.

Vous gagnez ainsi en finesse d’analyse et en capacité d’anticipation dans vos décisions de crédit.

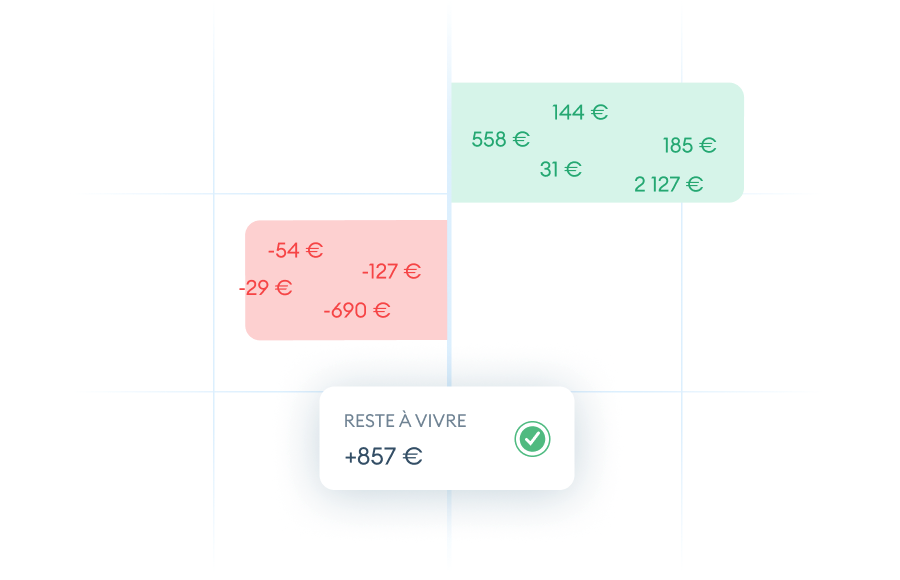

Au-delà de l’historique des transactions, Credit Insights calcule automatiquement le reste à vivre à partir des données bancaires. Cette information permet de déterminer la capacité réelle de remboursement du demandeur, tenant compte de ses charges courantes et de ses engagements financiers. C’est un levier essentiel pour ajuster vos offres de crédit de manière personnalisée et responsable.

Credit Insights pour les Pros propose une catégorisation spécifique des flux bancaires professionnels, avec plus de 25 catégories adaptées aux activités des indépendants et des TPE.

Grâce à des algorithmes avancés de partitionnement et de classification de données, chaque transaction est automatiquement classée (revenus, URSSAF, salaires, charges sociales, TVA, etc.), permettant de reconstituer un véritable instantané de compte de résultat à partir des seules données bancaires, source d’informations parfaitement actualisée contrairement aux documents comptables traditionnels.

En complément, Credit Insights pour les Pros identifie automatiquement les indicateurs de risque financier (incidents de paiement, saisies sur compte, commissions d’intervention, dépassements autorisés, avances sur salaire, etc) offrant ainsi une vision enrichie et en temps réel de la santé financière d’une entreprise, bien au-delà des indicateurs issus des fichiers traditionnels.

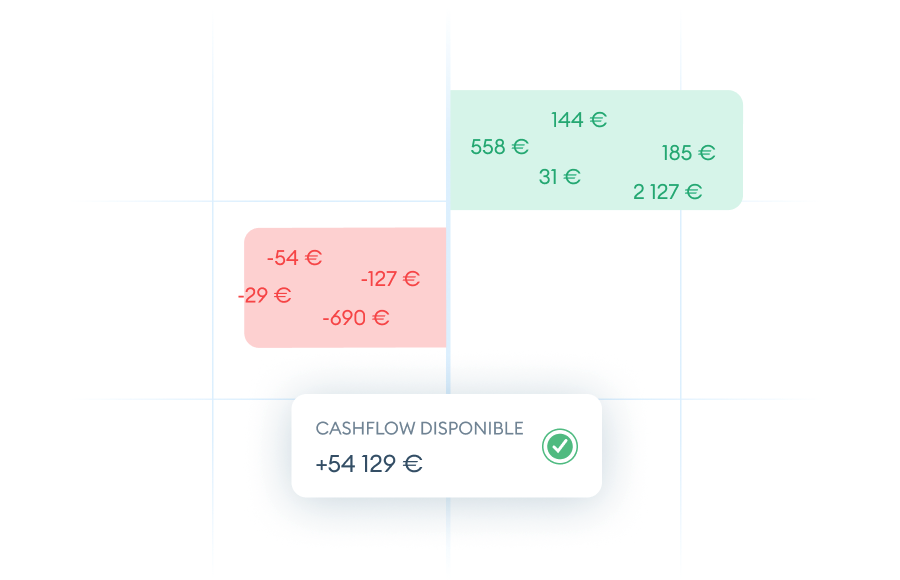

Credit Insights permet de calculer automatiquement un grand nombre d’indicateurs financiers à partir des données bancaires de l’entreprise, offrant une vision claire et exploitable de sa situation financière : analyse des revenus et charges, mesure de la trésorerie et de la capacité de remboursement, suivi des comportements de paiement, etc. L’objectif est de fournir aux équipes crédit des éléments fiables et granulaires pour affiner leurs décisions, réduire le risque et accélérer les processus d’octroi.

Revenus

Salaire, retraite, revenus locatifs...

Charges fixes

Energie, télécoms, abonnements divers...

Logement

Crédit immobilier, loyer...

Crédits

Crédits à la consommation, leasing auto, paiements fractionnés...

Allocations

Allocations familiales, allocation logement...

Famille

Frais de gardes d’enfants, pension alimentaire versée ou perçue...

Virements inter-comptes

Frais et incidents bancaires

Rejets de paiements, agios, commissions d’intervention...

Revenus d’activités

Charges fixes

Loyer, charges mensuelles, OPEX...

Salaires

Financements

Crédits, investissement, avance en compte courant d’associé

Charges sociales

Prélèvements URSSAF

Impôts et taxes

TVA, Impôt sur les sociétés

Virements inter-comptes

Mutuelles et prévoyance

Frais et incidents bancaires

Découvert, rejets de paiement, saisies...

du risque de crédit

bancaire

précise du risque de crédit

Une question sur Credit Insights ?

Consultez notre FAQ ou contactez-nous pour plus d'informations.

Qu'est-ce que Credit Insights ?

Credit Insights est un produit qui catégorise les transactions et contient une liste d'indicateurs que vous pouvez utiliser dans votre moteur de décision de crédit. Plus de détails dans notre documentation.

En combien de temps une analyse de comptes est-elle disponible ?

La durée d'analyse dépend du nombre de comptes et de transactions. Dans la grande majorité des cas, nos analyses sont prêtes en quelques secondes.

Combien d'analyses puis-je effectuer ?

Notre plan gratuit vous permet d'effectuer 100 appels APIs/mois. Une fois que votre produit est en production, nous pouvons augmenter le quota mensuel d'appels en fonction de vos besoins.

Comment puis-je obtenir ma clé API ?

La clé API est disponible dans notre console. Sélectionnez le projet de votre choix et cliquez sur API Credentials. Vous y trouverez le client_secret et le client_id pour effectuer vos appels API.

Publications

Un projet ? Une question ?

Vous souhaitez changer votre manière de prendre vos décisions de crédit ? Discutons-en !